今回の記事では

株配当と株取引についての知識習得について

ご紹介したいと思います。

株取引となると

なんとなく難しいというイメージがあって

敬遠されがちだと思います。

株初心者にとっては

株配当という名前ですら

何のことだかわからないという人も

多いですね。

そんな株初心者のために

株配当や株取引についてのお話を

まとめてみました。

最後までしっかり読んでいってください。

株配当入門

株の配当って何でしょう?

株の配当とは、

企業が獲得した利益の中から

株主に還元されるお金の事です。

株の初心者の場合、

株の配当について知らないことが

多いと思います。

まず自分がどんな目的で

投資するのかを決めて、

目的に合った投資スタイルで

運用しましょう。

配当金とは、

企業が獲得した利益の中から

株主に還元されるお金です。

配当の受取には

必要な単元株数を保有する必要があり、

金額は『1株あたり〇円』

というように決まっています。

例えば1株あたり5円の配当で、

1,000株保有の場合は

5,000円が配当金として分配されます。

配当金の分配は

企業により回数が異なりますが、

年1回、または半年に1回が一般的です。

ただし、必ず支払われるというものではなく、

会社の業績悪化や都合により

配当金を分配しないこともあります。

「配当利回り」とは、

1株あたりの配当金が

株価の何%になるのかを示す指標です。

配当の計算方法は、1株あたり

配当金÷株価×100=配当利回り(%)

配当利回りが高いほど投資額に対して

配当金が多く貰えることになり、

一般的に配当利回りが高い銘柄ほど

投資価値が高いと判断され

人気になる傾向があります。

高配当銘柄と呼ばれるものには

配当利回りが2%を超えるものもあるので

現在の銀行金利と比べて有利だといえますが、

受け取る配当金以上に

株価が下落しては意味がないので、

会社の業績・値下がりリスクなど

総合的に判断して銘柄を選ぶのが基本になります。

配当を受けるには、

受取に必要な株数を保有し

権利確定日(配当基準日)までに

『株主名簿への登録が済んでいる』

事が条件となります。

権利確定日は企業ごとに定められていて、

配当は、その日現在の株主に対して行われます。

(※中間配当の場合は、中間配当基準日が権利確定日となります)

ただし、名義書換などの作業は時間がかかるので、

『権利確定日(配当基準日)を含めた5営業日前』が

配当の権利が得られる最終日『権利付き最終日』となります。

『権利付き最終日』の翌日は

その年度の権利を得ることができなくなり、

『権利落ち日』と呼ばれます。

株配当のその前に

投資スタイル

投資スタイルとは

株式投資をする上での自分の運用方針のことで、

どのような基準で銘柄を選択し、

どういう手法で運用していくかを考えます。

これは

「預貯金の代わり程度に株式投資をしたい」

という人と、

「株式投資で大きな利益を生みたい」

という人では重視するポイントが大きく異なります。

まず自分がどんな目的で投資するのかを決めて、

目的に合った投資スタイルで運用しましょう。

投資方法を期間で分けると

大きく分けて長期保有と短期売買の2つのスタイルに別れ、

株を保有する期間や銘柄の選び方により、

さらに細分化されます。

【長期保有】

数年~数十年にわたって保有し続ける投資方法。

株を資産として保有し続け、

大きく値上がりしたところで売却する。

配当金や株主優待を定期的に受けられるメリットもある。

【短期売買】

数日~数ヶ月、

早ければ数分で株の売買を繰り返すことにより

利益を積み重ねる方法。

主に売却益のみを目的に行う。

口座の種類と手数料

▼一般口座

株取引によって発生する税金額を自分で計算し、

自分で確定申告しなければばらない。

▼特定口座(源泉徴収無)

税金の計算は証券会社がやってくれますが、

確定申告は証券会社が作成してくれる書類(年間取引報告書)

を持って自分で行います。

▼特定口座(源泉徴収有)

税金の計算も確定申告も

すべて証券会社でやってくれます。

税金の計算や確定申告が面倒な方は

特定口座(源泉徴収アリ)を選べば良いわけですが、

場合によっては源泉徴収無しの口座を選び、

自分で確定申告をした方が

税金面で有利になることがあります。

どのような場合に有利になるかについては

年収や取引の内容等により異なりますので、

最寄りの税務署に直接お問い合わせ下さい。

~~~~~~~~~~~~~~~~~~~~~~

株式投資に必要な手数料は以下のようなものがあります。

▼口座管理料

株取引専用の証券口座を維持するための費用。

ネット証券では無料の所が多い。

▼売買委託手数料

株の売買注文が成立した際には

証券会社が定めた売買委託手数料が必要になります。

料金は証券会社によって様々ですが、

1回の約定ごとに手数料がかかるタイプと、

1日の合計約定代金で

手数料が決まる定額制タイプがあります。

取引の回数や金額を考慮して選択しましょう。

通常、株式投資にかかる手数料は

上記の2点のみですが、

証券会社の口座に入金する際には

振込み手数料が掛かります。

提携している金融機関を利用すれば

無料になる所も多いので、

資料請求時に確認しましょう。

証券会社に申し込もう

証券会社は投資家からの売買注文を

証券取引所へ取り次いだり、

株を売りたい人と買い人との

仲介役を行います。

通常、株の売買を行う時は、

まず証券会社に注文を出す事になるので、

株式投資を行うには

証券会社での口座開設が必要になります。

ネット証券とは、その名の通り

インターネット専用の証券会社の事です。

ネット証券は普通の証券会社とは違い

店舗を持たず、

運営コストを削減しているため

売買手数料が安いのが特徴です。

従来は証券会社の窓口に出向くか

電話で売買注文を出すのが一般的でしたが、

現在はインターネットの普及に伴い

パソコンや携帯電話を使って

インターネット上で株式などの売買を行なう

オンライントレードが主流です。

口座の種類は3種類あり、

口座開設時に選択します。

株の売却で利益を得た場合に

課税される税金の計算や

確定申告を自分でやるか、

証券会社に任せるかが

口座選びのポイントになります。

口座開設の流れを説明します。

▼申込み

店舗へ行く必要が無く、

各証券会社のホームページから簡単に

口座開設の資料請求ができます。

▼ホームページ゙へアクセス

まずは各証券会社のホームページへアクセス。

商品内容、同意事項をよく確認の上、

申し込みフォームに必要事項を入力して送信します。

▼口座開設資料が届く

証券会社から、

新規口座の開設に必要な書類一式が送られて来ます。

▼必要書類の返送

口座開設申込書に署名捺印のうえ、

本人確認書類(運転免許証のコピーなど)を同封して返送。

▼口座開設完了の連絡

口座開設通知とともに、

会員ID・会員パスワード・暗証番号などが送られて来ます。

▼取引開始

お金を口座に入金して取引を開始します。

銘柄選びと分析

銘柄の研究をしようと思っても、

最初のうちはどの銘柄を研究して買えばいいのか

分からない人も多いと思います。

銘柄も多数ある為、その全てを分析するのは困難です。

私の場合、旅行が趣味で飛行機に乗る機会も多いです。

そこで某航空会社の株主優待を調べてみると、

国内線の片道運賃割引券・直営ホテルの宿泊割引、

直営の国内・海外パッケージツアー割引など、

旅行好きな私には魅力的な優待内容でした。

で、初めて買ったのがこの会社の株です。

銘柄選びに困った時は自分のよく知る分野や、

馴染みのある企業、

その企業の株主優待に魅力を感じるなど、

自分が興味がある企業の株から調べていくと

銘柄を選びやすくなります。

株価だけに目が行きがちですが、

長期保有を前提にするなら、

配当金の高い銘柄や、

株主優待を基準に選ぶのも方法のひとつです。

銘柄の分析には、大きく分けると

ファンダメンタル分析とテクニカル分析

の2つの方法がよく使われます。

ファンダメンタル分析

企業の業績や財務状況などから

相場を判断する方法です。

銘柄の割安度や、

将来的な成長力を判断する方法なので、

主に長期的な投資の分析方法として

使われることが多い。

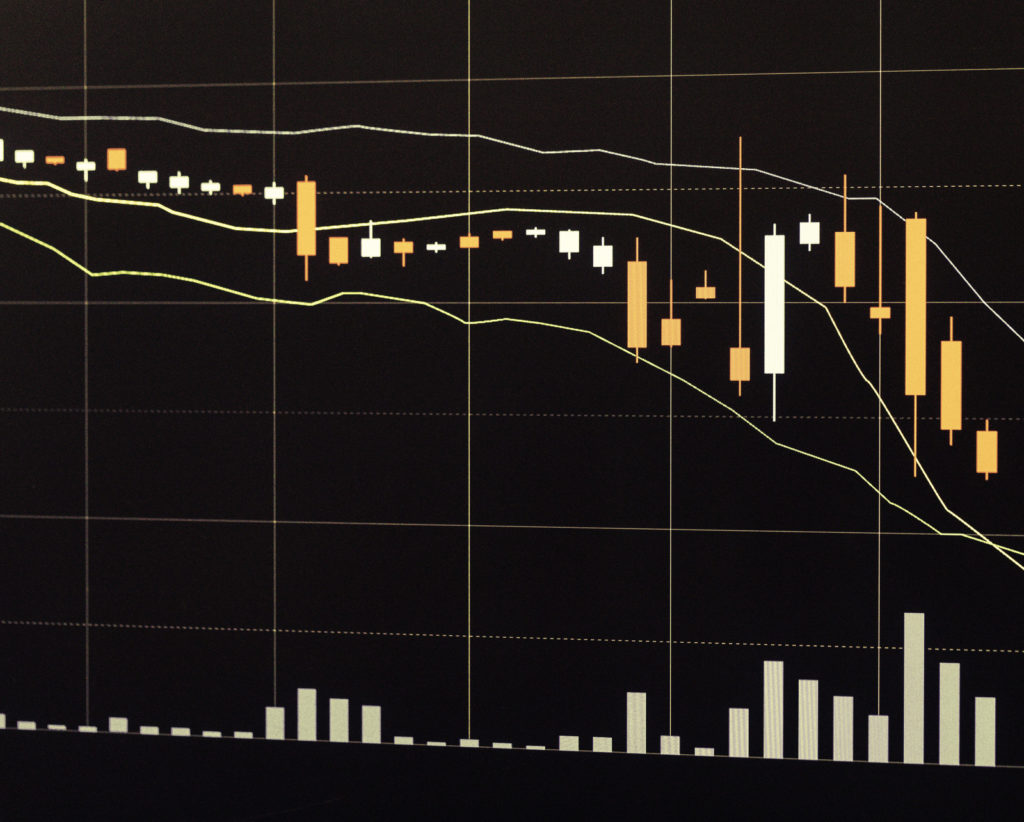

テクニカル分析

主に株価チャートを利用して、

株価の動きから相場を判断する方法です。

株価チャートとは

過去の株価の動きをひと日でわかる様に

グラフ化したものです。

主に短期的な投資の分析方法として

使われることが多いです。

投資スタイルによって

重視される方法が異なりますが、

どちらの方法も

株式投資において重要な要素です。

互いの特徴を生かしての銘柄選びが理想的です。

株に関する知識

株主優待券について

企業が株主に対して行う優遇制度のひとつで、

主に自社製品やサービスの優待券や割引券などを

提供するものです。

株主優待は全ての上場企業が

行っているわけではありませんが、

現在、上場企業の約4分の1の会社が実施しています。

株主優待の受取には必要な株数を保有する必要があり、

持ち株数によって優待内容も変わります。

株主優待を受けるには、

受取に必要な株数を保有し、

権利確定日(割当基準日)までに

『株主名簿への登録が済んでいる』

事が条件となります。

権利確定日は企業ごとに定められていて、

株主優待は

その日現在の株主に対して行われます。

ただし、名義書換などの作業は時間がかかるので、

『権利確定日(割当基準日)を含めた5営業日前』が

株主優待の権利が得られる最終日『権利付き最終日』

となります。

『権利付き最終日』の翌日は

その年度の権利を得ることができなくなり、

『権利落ち日』と呼ばれます。

権利付き最終日に保有していて、

翌日に売却してしまっても、

権利は確定しているので

株主優待を受け取る事は可能です。

ですから、優待目的の株の購入者と

株の売買益目的での売りの人が多く出て

この日を境に株価が大きく動くことは

よくあることです。

なお、株主優待の商品が手元に届くのは、

株主優待の割当基準日から

3ヶ月後ぐらいが一般的です。

ミニ株について

ミニ株って言葉は、よく聞くと思います。

ミニ株について

カンタンに解説してみましょう。

投資資金が少なくても

株を取引できるようにしてくれる取引方法が、

ミニ株(株式ミニ投資)です。

ミニ株は、

株を取引できる最小の単位(単元株数)よりも

さらに少ない10分の1の単位で

株を取引できる仕組みになっています。

そのため、普通に株を取引する場合に比べて、

少ない資金で株を取引することができます。

ですが株主優待は、

企業が決めた株数を保有する株主が

受け取ることができるようになっています。

しかし、

ミニ株の名義は証券会社のものとなります。

そのため、

ミニ株を買っても株主優待は受け取れません。

株主優待がほしいのであれば、

ミニ株ではなく現物株で企業が決めた株数を買うか、

ミニ株でその株数まで買い増しを続けて

正真正銘の株主になることが必要になります。

最近は企業の業績が回復傾向にあるため、

企業が支払う配当金も増加傾向にあります。

そのため、配当金を目当てに

株を買いたいという人もいることでしょう。

配当金は、ミニ株であっても

保有割合に応じた配当金を

受け取れるようになっています。

ですから、配当金を目当てに

ミニ株に投資することが可能です。

デイトレードとは、

一日の間に何度も取引を繰り返し、

その日のうちに取引を終了させる取引のことです。

しかしミニ株は一日に1回しか取引できないため、

そもそもデイトレードを行えない仕組みなのです。

デイトレードを行いたい人は、

ミニ株ではなく現物株などで

取引した方がよいでしょう。

ミニ株を取引する際にかかる手数料ですが、

現物株を取引する場合と

さほど変わらないのが一般的です。

ミニ株は取引金額が小さいので、

その分、利益も比例して

小さくならざるを得ません。

つまり、利益に占める手数料の割合が、

どうしても大きくならざるを得ないのです。

株式分割とは?

株式分割とは、

1株の株式をいくつかに分割して

株数を単純に増やすことです。

たとえば2株に分割するという場合、

1,000株保有している場合は

分割後2,000株保有することになります。

ただし、2株に分割するという場合、

1株あたりの株価は2分の1となり

持っている株の価値は変わりません。

この段階では株主にとって何のメリットもありませんが、

配当金が分割前と変わらなかったり

分割後に株価が上昇した場合には、

増えた株数の分だけ資産が増加することになります。

株式分割は、1株あたりの株価を引き下げ、

投資家がその企業の株を

買いやすくするために行われます。

たとえば、1株を2株に分割した場合、

今まで1単元20万円だった株を

分割後は10万円で買えるようになります。

株価が安くなれば、

それまで高くて買う事のできなかった株も買いやすくなり、

人気銘柄であればある程、

購入したいと思う人は増えていきます。

つまり、株式分割が行われるのは、

個人投資家が買いやすいように

株価を引き下げて流動性を高め、

株主数を増やすためです。

権利確定日(分割基準日)までに

株式分割を行う企業の『株主名簿への登録が済んでいる』事が

条件となります。

つまり、

『権利確定日(分割基準日)を含めた5営業日前』

が分割の権利が得られる最終日『権利付き最終日』となります。

信用取引について

「信用取引」とは、証券会社にお金や株を借りて、

担保として預けている委託保証金の約3倍程度まで

売買することができる取引方法です。

お金や株を借りて取引を行うので

一般的に「信用取引は危険」と言われがちですが、

現物取引にはないメリットがあり、

実際に多くの投資家が信用取引を利用して

株式投資を行っています。

信用取引は、

手持ち資金以上の取引ができるので

リターンが大きくなりますが、

リスクも大きくなります。

株式投資の経験を十分に積んでから

はじめられることをおすすめします。

信用取引を始めるには、

信用取引口座の開設と、

委託保証金の預入れが必要になります。

[信用取引口座の開設]

信用取引を始めるには、一般の証券口座とは別に、

新たに信用取引口座を開設する必要があります。

信用取引口座の開設には審査があり、

一定期間以上の株式投資経験がなければ

口座開設ができないなどの規約があります。

[委託保証金の預入れ]

お金や株を借りる担保として、

委託保証金の預入れが必要になります。

金額は各証券会社の定める

『委託保証金率』によって異なりますが、

売買代金の30%以上で30万円以上が原則となります。

委託保証金は現金の他に、

株券を担保として預入れることができますが、

その場合は時価の80%が担保として計算されます。

他にもおすすめの記事がたくさんあるので、そちらもぜひ読んでみてください!

信用買いと売りについて

株における信用買いは、

証券会社からお金を借りて、

担保として預けている委託保証金の

約3倍の金額まで株を買うことが出来る取引方法です。

例えば、委託保証金率30%の場合、

証券会社に30万円の委託保証金を預けていれば、

100万円分の株を買うことが出来ます。

しかし、3倍の取引ができるということは、

株で得る利益も3倍になりますが、

株での損失も3倍になるということなので

注意が必要です。

証券会社から借りた株をいったん売って、

株価が下がった時に買い戻すことで

利益を稼ぐ取引方法のことです。

一般的な信用売りの流れは以下のようになります。

▼信用売り注文を出す。

信用売りしたい銘柄を指定し、

証券会社から株を借りて売りに出します。

▼売り注文が成立約定すれば

株と引き換えに現金が入るわけですが、

このお金は証券会社に預けることになります。

▼株を買い戻す思惑どおりに株価が下がったら、

売ったときと同じ銘柄・株数を市場で買戻します。

買戻しの代金は。

証券会社に預けているお金から支払われます。

▼決済売買した差額から、

売買手数料や貸株料を差し引いた金額が

自分のものになります。

株配当と株取引についての知識習得入門まとめ

いかがでしたか?

株配当とか株取引って言葉でさえ

敬遠しがちだったと思いますが

少しは理解が深まったのではないですか?

これを機に

株初心者の方が株配当に興味を持ち

株取引を行うようになっていただけると

嬉しく思います。

それでは以上で

株配当と株取引についての知識習得入門についての

まとめを終わります。